ما هو ليبور/ إيبور؟

أسعار الفائدة بين البنوك (إيبور) هي أسعار فائدة قياسية تهدف إلى تمثيل تكلفة الاقتراض قصير الأجل والاقتراض غير المضمون والاقتراض بالجملة من قبل البنوك الدولية الكبيرة. وسعر الفائدة بين البنوك في لندن (ليبور) هو سعر الفائدة الأكثر استخداماً في العالم.

يتم تحديد ليبور من خلال استطلاع للبنوك تجريه بورصة إنتركونتيننتال. ففي كل يوم عمل، تستطلع بورصة إنتركونتيننتال لجنة مؤلفة من عشرات البنوك المشاركة حول السعر الذي يمكنهم من خلاله تمويل أنفسهم لفترات مختلفة تصل إلى عام واحد بخمس عملات: الفرنك السويسري واليورو والجنيه الإسترليني والين الياباني والدولار الأمريكي. وتقوم بورصة إنتركونتيننتال بعد ذلك بتجميع نتائج الاستطلاع، وإزالة نسبة 25% من أعلى وأدنى الردود المقدمة، وتقدير المتوسط المتبقي للوصول إلى سعر الليبور المنشور.

ما هو الانتقال من إيبور؟

هناك مخاوف بشأن مستوى الموضوعية في عملية الرد على استطلاعات ليبور. ويبلغ حجم سوق الإقراض بين البنوك في لندن عادةً أقل من مليار دولار أمريكي في اليوم، وهو صغير بالمقارنة مع حجم السوق التي تستخدم عمليات إعادة تحديد الليبور، والتي تتجاوز قيمتها 200 تريليون دولار. ونظراً لصغر حجم سوق الإقراض بين البنوك في لندن، والعدد المحدود من المشاركين، وحقيقة أن ليبور عادةً لا يكون مدعوماً ببيانات معاملات، بدأت الجهات التنظيمية في البحث عن سعر مرجعي أكثر قوة.

في عام 2013، بعد اتهامات بالتلاعب بأسعار الفائدة من قبل بعض البنوك المشاركة، طلبت مجموعة العشرين من مجلس الاستقرار المالي (FSB) إجراء مراجعة جوهرية لمعايير تحديد أسعار الفائدة القياسية. وأدت هذه الجهود إلى إدراك أن انخفاض حجم المعاملات في الأسواق التي تدعم إيبور يقوض هذا النهج المتبع لوضع سعر فائدة قياسي دقيق وقوي.

في عام 2017، أعلنت هيئة الرقابة المالية (FCA، وهي الهيئة البريطانية التي تنظم سعر ليبور) أنها لن ترغم البنوك على تقديم ردود على استطلاعات ليبور بعد 31 ديسمبر 2021. ونتيجةً لذلك، كانت السوق تتوقع أن يتم إيقاف نشر أسعار ليبور تماماً، وبدأت عملية تحديد مؤشرات مرجعية بديلة.

في 5 مارس 2021، أعلنت هيئة الرقابة المالية الإيقاف الرسمي لجميع أنواع ليبور بعملاتها الخمس وبمختلف آجالها في تاريخ مستقبلي محدد. بالنسبة لآجال الجنيه الإسترليني واليورو والفرنك السويسري والين الياباني وبعض آجال الدولار الأمريكي غير الرئيسية، فإن آخر إصدار متوقع سيكون 31 ديسمبر 2021. أما بالنسبة للآجال الرئيسية الأخرى، بما في ذلك آجال شهر واحد وثلاثة أشهر، فسيتم إصدارها لآخر مرة في 30 يونيو 2023.

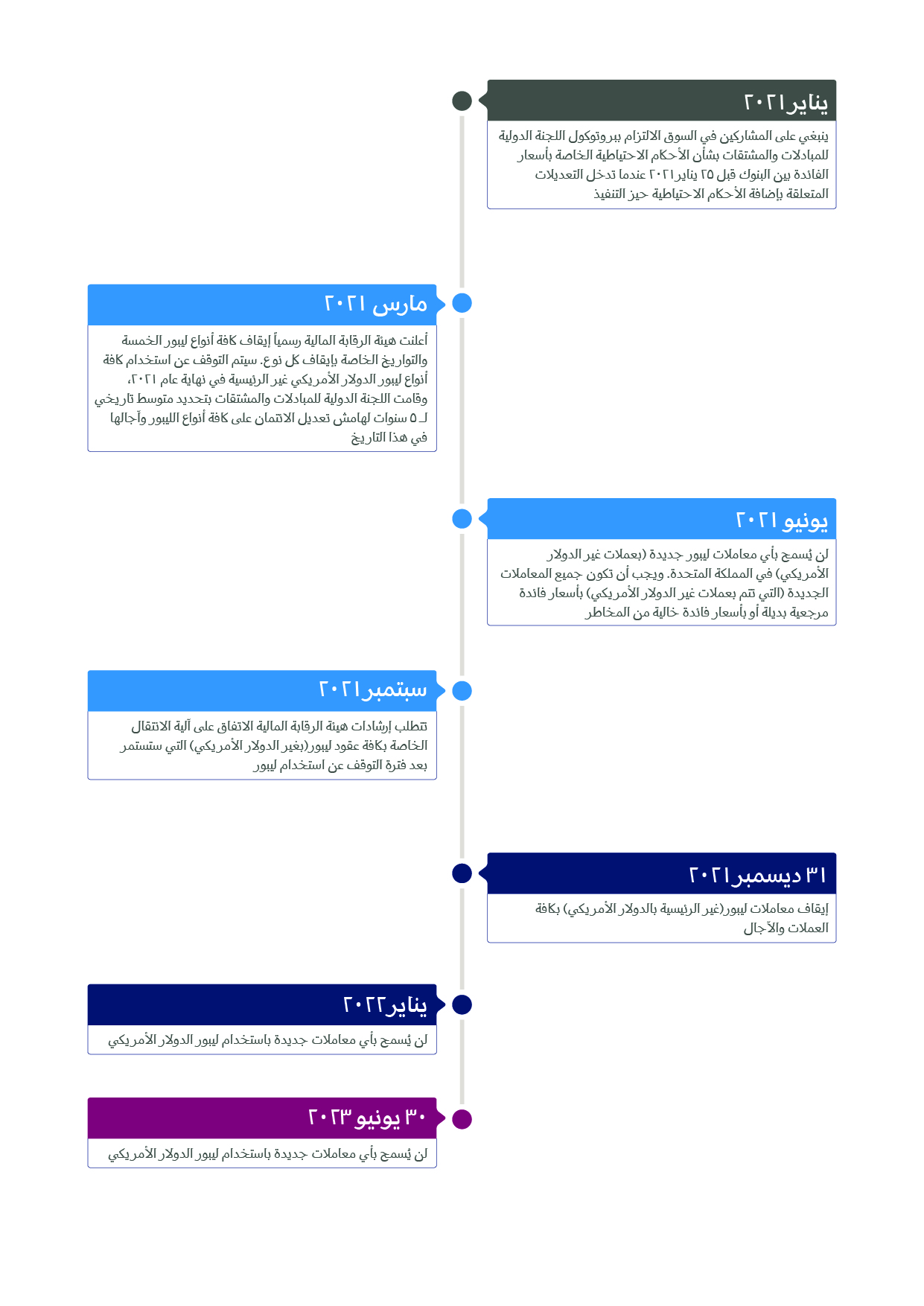

ما هو الجدول الزمني للانتقال من ليبور؟

يوفر المخطط التالي نظرة شاملة على أبرز المنجزات التي تم تحقيقها أو التي يُتوقع أن يتم تحقيقها مع التقدم في الانتقال من إيبور:

بماذا سيتم استبدال إيبور؟

. وتعتبر المعايير الرئيسية الموصى بها خالية من المخاطر تقريباً ويشار إليها تحديداً بأسعار الفائدة الخالية من المخاطر (RFR). يوضح الجدول التالي أسعار الفائدة الخالية من المخاطر لبعض العملات الرئيسية.

|

العملة |

أسعار الفائدة الخالية من المخاطر |

مضمونة؟ |

وقت النشر |

|

الجنيه الإسترليني |

SONIA (متوسط مؤشر سعر الجنيه تم الانتهاء من تعديل سونيا في 23 أبريل 2018 |

لا |

09:00 T+1 |

|

اليورو |

ESTER (سعر اليورو قصير الأجل) سعر فائدة جديد لليلة واحدة خاص بالبنك |

لا |

09:00 بتوقيت T+1 |

|

الدولار الأمريكي |

SOFR (سعر فائدة مضمون لليلة واحدة) سعر فائدة جديد يتم نشره منذ 3 أبريل 2018 |

نعم |

08:00 بالتوقيت T+1 |

|

الفرنك السويسري |

SARON (متوسط سعر الفائدة لليلة واحدة في سويسرا) حل هذا السعر محل عملية تثبيت TOIS في ديسمبر 2017 |

نعم |

12:00و 16:00 و18:00 بتوقيت وسط أوروبا |

|

الين الياباني |

TONA (متوسط سعر الفائدة لليلة واحدة في طوكيو) |

لا |

10:00 بتوقيت T+1 |

ما هي الأحكام الاحتياطية الخاصة بليبور؟

من المتوقع أن يتم التوقف عن استخدام ليبور ومختلف معدلات إيبور الأخرى خلال السنوات القادمة. وللتصدي للمخاطر التي قد تتعرض لها الأطراف المقابلة جراء التوقف عن استخدام إيبور، تم تشجيع تلك الأطراف على الموافقة على الأحكام الاحتياطية التعاقدية. وتحدد هذه الأحكام المبادئ العامة (أو في بعض الحالات، التفاصيل) التي يستند إليها النهج الذي ستتبعه الأطراف المقابلة في استبدال الإشارات إلى ليبور في عقود القروض والمنتجات المالية الأخرى.

ما هو الفرق بين ليبور والمعايير الجديدة؟

تختلف معدلات إيبور عن أسعار الفائدة الخالية من المخاطر في جوانب عديدة مهمة للغاية:

- معدلات إيبور هي معدلات مستقبلية ذات أجل محدد، وهي معروفة ويتم تحديدها في بداية فترة احتساب الفائدة. في المقابل، فإن أسعار الفائدة المرجعية البديلة هي أسعار فائدة لليلة واحدة. وعند استخدامها لتحديد سعر الفائدة أو الكبون لفترة محددة، يتم رصدها كل يوم (وربما يتم تعديلها لأيام سابقة) ويتم احتساب المتوسط المركب. من التبعات المهمة لهذا النهج أن سعر الفائدة النهائي لن يكون معروفاً قبل نهاية فترة الكبون، أي قبل أيام قليلة من أجل الاستحقاق.

- تشتمل معدلات إيبور على هامش ائتماني أو فارق، لأنها تنطوي على مخاطر ائتمان مصرفي غير مضمون. أما أسعار الفائدة المرجعية البديلة فهي تتضمن مخاطر ائتمانية قليلة أو تكاد تكون معدومة، لأنها تعتبر أسعار فائدة ذات آجال قصيرة للغاية (ليلة واحدة) ومضمونة في بعض الحالات.

- تتمثل إحدى الدوافع الرئيسية للجهات التنظيمية فيما يخص قياس مدى الملاءمة في القدرة على تأكيد السعر بمعاملات فعلية، وذلك للتأكد من أنه موضوعي ولا يستند فقط إلى التقدير. وقد تم اختيار أسعار الفائدة المرجعية البديلة بشكل رئيسي نظراً لحجم المعاملات التي تتم يومياً في الأسواق بالاعتماد على هذه الأسعار.

|

ليبور |

مقياس إرشادي جديد |

|

يستند إلى عروض الأسعار المقدمة من البنوك |

سعر خالي من المخاطر تقريباً، سعر مضمون |

|

سعر مستقبلي |

سعر مرجعي، مع تراكم المتأخرات، |

|

يشتمل مسبقاً على مخاطر الائتمان |

يتطلب تعديلات في المدة والهامش |

|

يتميز بهيكل محدد المدة |

لا تتميز جميع أسعار الفائدة القياسية الجديدة |

ما المقصود بهامش تعديل الائتمان (CAS) ولماذا هو مطلوب؟

بما أن أسعار الفائدة الخالية من المخاطر تختلف هيكلياً عن الإيبور، فإن هامش تعديل الائتمان مطلوب للحفاظ على القيمة الاقتصادية للعقود المبرمة بين البنك وعملائه. يتم تحديد مستويات هامش تعديل الائتمان لكل عملة وأجل استحقاق في كافة التسهيلات الائتمانية عند نقطة الانتقال ويتم تطبيقها على المدة المتبقية من التسهيلات، بالإضافة إلى المعدل البديل المتفق عليه.

والغرض الرئيسي من هامش تعديل الائتمان هو مراعاة مخاطر فقدان الائتمان/ الأطراف المقابلة غير المضمنة في أسعار الفائدة الخالية من المخاطر نظراً لأن السعر المرجعي البديل هو لليلة واحدة ويُتوقع أن يتم سداده في اليوم التالي، بينما إيبور يتميز بهيكل محدد المدة (مثال، ليبور شهر واحد، أو 3 أو 6 أشهر).

أعلنت اللجنة الدولية للمبادلات والمشتقات (ISDA) أن بلومبيرغ ستكون مزود خدمات تعديل العمليات الحسابية المتعلقة بالأحكام والنصوص الاحتياطية الخاصة بإيبور. نتيجةً لذلك، تقوم بلومبيرغ بنشر تعديلات المدة والهامش للنصوص الاحتياطية التي تنفذها اللجنة الدولية للمبادلات والمشتقات على بعض معدلات إيبور.

تستند العمليات الحسابية إلى المنهجية التي طورتها اللجنة الدولية للمبادلات والمشتقات من خلال سلسلة من استشارات السوق، ويمكن الاطلاع عليها في الموقع الإلكتروني الخاص باللجنة، إلا أن هذا النهج معتمد بشكل واسع في منتجات النقد المتداولة في السوق.

ماهي مقاربة QNB لتغيير ليبور؟

قام QNB بتأسيس برنامج عالمي للانتقال من ليبور، ويُعنى البرنامج بتنسيق وتوجيه إجراءات البنك الخاصة بالانتقال من تسعير المنتجات القائم على ليبور. يؤثر البرنامج على جميع جوانب أعمال QNB (المبيعات، تطوير المنتجات، الخزينة، العمليات، المالية، المخاطر، تكنولوجيا المعلومات، إلخ) عبر عدة ولايات قضائية. ويشمل هذا التحدي تطوير منتجات وعمليات تشغيلية جديدة، وترقية أنظمة البنك، وتعديل العقود القانونية، وترحيل المنتجات القديمة إلى أسعار الفائدة الخالية من المخاطر بطريقة منظمة ومتحكم فيها.

أنا عميل لدى QNB، كيف سيؤثر الانتقال من ليبور علي؟

نحن نتواصل حالياً مع عملائنا المتأثرين بالجدول الزمني لوقف التعامل بليبور. وإذا كانت لديك تسهيلات قائمة بعملات غير الدولار الأمريكي ستتأثر بهذا التغيير، من المفترض أن يكون قد تم التواصل معك مسبقاً. في حال كانت لديك أي أسئلة تتعلق بهذه التسهيلات، يرجى الاتصال بمدير العلاقات الخاص بك في أقرب وقت ممكن.

إذا كانت لديك تسهيلات ستتأثر بليبور الدولار الأمريكي، فسنقوم بالاتصال بك في الأشهر القادمة وتحديد طريقة تحقيق عملية الانتقال والحفاظ على استمرارية التسهيلات حسب الغرض المحدد في وقت إنشائها.

في غضون ذلك، نوصيك بمراقبة الأخبار الصادرة عن الهيئات التجارية ذات الصلة بشكل دوري والأخذ بعين الاعتبار التأثير المحتمل على منتجاتك. وفيما يلي بعض الإجراءات الأخرى التي يمكنك اتخاذها:

- مراجعة عقودك الحالية لتحديد المعاملات ذات الصلة بإيبور.

- النظر في الإجراءات التي يجب اتخاذها لضمان جاهزية العمليات والأنظمة، وما إذا كانت هناك حاجة للدعم الخارجي، وتحديد الوقت اللازم لضمان الاستعداد.

- النظر فيما إذا كانت الجداول الزمنية المطبقة تعمل بطريقة مجدية مقابل تلك التي تحدد تغييرات السوق.

- طلب المشورة المالية أو القانونية أو الضريبية المستقلة على النحو الذي تراه مناسباً.

إن كنت بحاجة لمزيد من المعلومات حول منتجات وخدمات معينة من QNB، بما في ذلك المنتجات والخدمات التي قد يكون لديك تعرض لها، أو إذا كنت بحاجة إلى تغيير تسهيلات ليبور الخاصة بك بشكل عاجل، يرجى الاتصال بمندوب المبيعات أو مدير العلاقات الخاص بك.

كيف أقوم بمراقبة التطورات؟

تُظهر المواقع الإلكترونية التالية بشكل منتظم التطورات فور حدوثها. غالبًا ما تنشر الشركات القانونية الكبيرة المشاركة في القطاع المالي مقالات وقد تقدم المشورة. قد تجد الولايات القضائية غير المذكورة أدناه معلومات ذات صلة بسوقها على الموقع الإلكتروني الخاص بالجهة التنظيمية ذات الصلة.

|

البلد |

الجهة |

الرابط |

|

الولايات المتحدة |

لجنة الأسعار المرجعية البديلة |

|

|

المملكة المتحدة |

بنك إنجلترا (المركزي) |

|

|

هيئة السلوك المالي |

||

|

أوروبا |

البنك المركزي الأوروبي |

|

|

هيئات التجارة العالمية |

اللجنة الدولية للمبادلات والمشتقات |

|

|

جمعية سوق القروض |

||

|

رابطة القروض المشتركة والتجارة |

إخلاء المسؤولية

على الرغم من أننا اتخذنا بعض التدابير للتأكد من أن المعلومات المذكورة أعلاه دقيقة ومحدثة، لا تتحمل مجموعة QNB أي مسؤولية عن أي خسارة أو ضرر يتكبده أي شخص. بالإضافة إلى ذلك، قد تتضمن المعلومات الواردة أعلاه بعض الإشارات إلى قوانين ولوائح معينة. وهذه القوانين واللوائح ستتغير مع مرور الوقت وينبغي تفسيرها فقط وفقاً للظروف المحددة. وأخيراً، فإن المعلومات المذكورة أعلاه مقدمة للعلم فقط ولا ينبغي اعتبارها بمثابة تقديم مشورة تحت أي ظرف من الظروف. وتوصي مجموعة QNB بضرورة قيامك بتلقي المشورة القانونية والضريبية والمحاسبية والمالية أو غيرها من المشورة المهنية أو الخدمات التي تتناسب مع احتياجاتك المحددة.